لجنة الأخبار

مشرف

- المشاركات

- 7,533

- الإقامة

- عرب فوركس

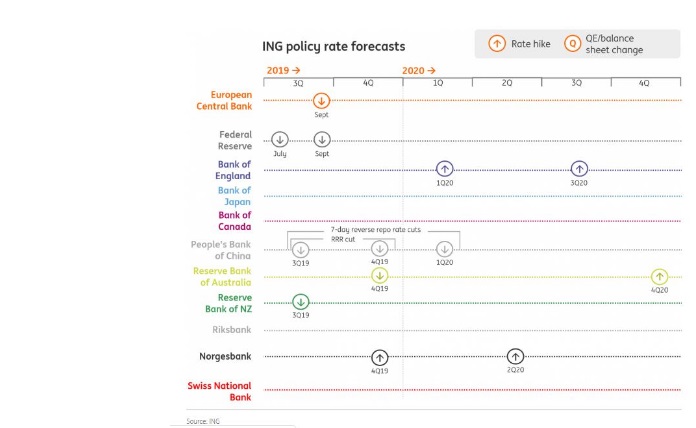

دفع التباطؤ الاقتصادي في بداية العام الحالي بعض البنوك المركزية الكبرى حول العالم للتحول نحو النهج الحذر، لكن ماذا عن خطوات السياسة النقدية في الفترة المقبلة؟.

جاءت الإجابة على هذا التساؤل على لسان 6 خبراء اقتصاديين من بنك الاستثمار الهولندي "آي.إن.جي" عبر توقعاته المستقبلية حيال السياسة النقدية في جميع أنحاء العالم خلال الأشهر المتبقية من هذا العام.

الفيدرالي الأمريكي: الوقاية VS العلاج

على الرغم من حالة الهدنة الحالية بين الولايات المتحدة والصين إزاء الحرب التجارية، إلا أن هناك شكوك بشأن استمرارها لفترة طويلة بالنظر إلى الهوة الواسعة بين الجانبين فيما يتعلق بالقضايا الرئيسية مثل نقل التكنولوجيا وحقوق الملكية الفكرية وآلية حل النزاعات التجارية.

ومن ِان حدوث جولة جديدة من زيادة التعريفات أن يساهم في مزيد من الضعف الاقتصادي الواضح من خلال تعطيل سلاسل التوريد ما يضع ضغوطاً على التكاليف ويضر هوامش الأرباح.

وخلال اجتماع لجنة السوق المفتوحة الفيدرالية في شهر يونيو/حريزان الماضي، تحدث البنك المركزي عن تزايد حالات عدم اليقين بشأن التوقعات الاقتصادية، والتي من المقرر أن يراقبوها عن كثب.

وبالتبعية، كرر رئيس مجلس الاحتياطي الفيدرالي "جيروم باول" تعليقه بأن "أوقية من الحماية أفضل من رطل من العلاج".

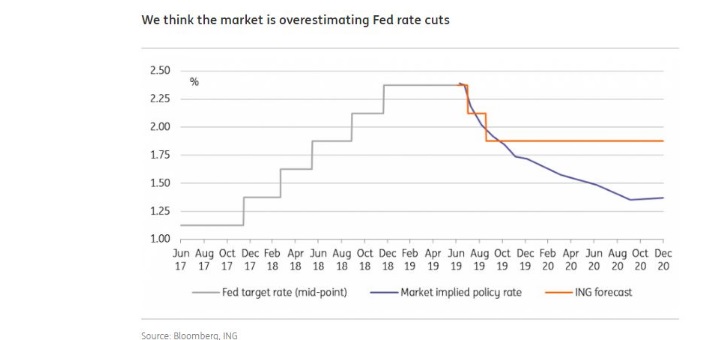

وبالنظر إلى توقعات تجدد التوترات التجارية، هناك احتمالية لخفض مبكر في معدل الفائدة بمقدار 25 نقطة أساس خلال اجتماع يوليو/تموز الجاري يليها حركة مماثلة في سبتمبر/أيلول.

وكان ينظر إلى خفض الفائدة الأمريكية بمقدار 50 نقطة أساس في اجتماع يوليو/تموز على أنه بمثابة احتمالية عند مرحلة ما، لكن مع حقيقة أن رئيس الفيدرالي بولاية سانت لويس "جيمس بولارد" كان العضو الوحيد الذي صوت لصالح خفض الفائدة في اجتماع يونيو/حريزان الماضي، فإن هذا الإجراء يبدو غير مرجح.

ومع ذلك، فإن الأسواق تتوقع تنفيذ 3 مرات خفض في معدلات الفائدة الأمريكية في إجمالي العام الحالي مع خفض أخر بمقدار 25 نقطة أساس في أوائل عام 2020.

لكن من المستبعد مثل هذا الإجراء القوي بالنظر إلى الاعتقاد بأن الرئيس دونالد ترامب يرغب في الفوز بجولة إعادة الانتخابات الرئاسية وبالتالي سيكون مستعداً لتوقيع اتفاق تجاري في الربع الرابع على الأرجح، رغم أنه قد لا يوفي بكافة مطالبه الأولية.

وسيمنح ارتفاع سوق الأسهم والاقتصاد القوي ترامب أفضل فرصة للنجاح.

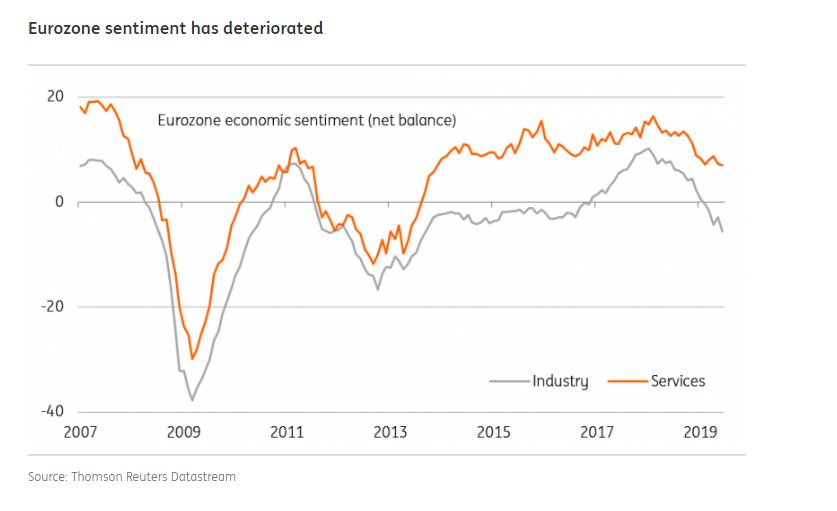

المركزي الأوروبي: المغادرة مع إثارة ضجة

أوضح خطاب رئيس المركزي الأوروبي "ماريو دراجي" في مدينة "سينترا" البرتغالية أن السؤال المتعلق بالتوقعات قصيرة الأجل بالنسبة للبنك لم يعد "ما هي البيانات السلبية اللازمة لقيام المركزي الأوروبي بخفض معدلات الفائدة" وإنما أصبح "ما هي البيانات الإيجابية المفاجئة التي قد تمنع البنك من خفض الفائدة".

ما يعني أن التنبؤ بموعد محدد لقيام المركزي الأوروبي بخفض الفائدة هو الأمر الأكثر تعقيداً.

وفي الواقع، يجادل مراقبو المركزي الأوروبي التقليديون لتجميع مزيد من البيانات وانتظار الإفصاح عن قراءة الناتج المحلي الإجمالي عن الربع الثاني في منتصف شهر أغسطس/آب المقبل إضافة لتوقعات موظفي البنك القادمين ثم اتخاذ القرار في اجتماع سبتمبر/أيلول.

ومع ذلك، فإن سجل دراجي الحافل في الإفراط والسعي لاستباق المؤشرات السلبية قد يؤدي لخفض معدل الفائدة بالفعل في اجتماع البنك خلال شهر يوليو/تموز.

وتعتبر الاحتمالات بشأن خفض الفائدة في الاجتماع المقبل أو تأجيله متقاربة، ولكن ما لم تجلب الأيام المقبلة وحتى اجتماع يوليو/تموز مزيداً من بيانات الاقتصاد الكلي المخيبة للآمال فمن المعتقد أن المركزي الأوروبي سيرغب في الانتظار حتى اجتماع سبتمبر/أيلول لتنفيذ خفض قدره 10 نقاط أساس بمعدل الفائدة على الودائع مصحوباً بالتزام واضح لإعادة بدء برنامج التيسير الكمي أو إذا دعت الضرورة بدء البرنامج التيسيري بالفعل.

والسبب في عدم استخدام كافة الذخيرة في وقت واحد قد يكون ترك مجالاً لبعض تدابير السياسة في حالة البريكست غير المنظم.

ومع ذلك، تزداد الاحتمالات بأن دراجي سيغادر منصبه مع إثارة ضجة

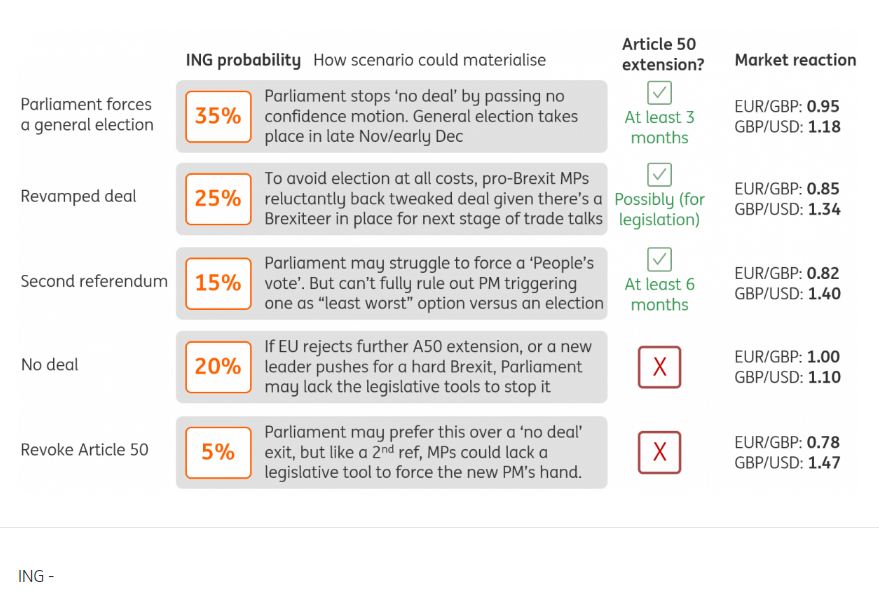

بنك إنجلترا: الحذر يتفاقم

تقوم الأسواق في الوقت الراهن بتسعير احتمالية بنحو 50 بالمائة تقريباً بأن يقوم بنك إنجلترا بخفض معدل الفائدة مرة واحدة بحلول نهاية عام 2019.

وفي الوقت نفسه، فإن صناع السياسة ببنك إنجلترا ألمحوا إلى أن معدلات الفائدة يمكن أن تتحرك لأعلى مجدداً بناءً على طريقة مغادرة المملكة المتحدة عضوية الاتحاد الأوروبي، وبالتالي من المحق؟.

في الوقت الحالي، تتطلب النظرة الاقتصادية الحذر، في حين أن تباطؤ النمو الاقتصادي خلال الربع الثاني كان مبالغاً فيه بسبب انخفاض الإنتاج إلا أن الزخم الأساسي لا يزال ضعيفاً.

وعلى سبيل المثال، سجل إنفاق المستهلكين أداءً فصلياً سيئاً إلى حد ما على الرغم من بعض التحسن الأخير في الدخول الحقيقية.

ومن المتوقع أن تعود استثمارات الشركات لنطاقها المتراجع على مدى أشهر الصيف مع ارتفاع عدم اليقين إزاء البريكست وزيادة المخاطر المتوقعة حول إجراء انتخابات عامة في وقت لاحق من 2019.

وبعيدا عن ذلك، يركز صناع السياسة البريطانيين على نمو الأجور، والتي كان أداؤها قوياً خلال الإثنى عشرة شهراً الماضية وهو ما كان المحرك الرئيسي لزيادة معدل الفائدة في عامي 2017 و2018.

ومع افتراض استمرار هذه الاتجاه، فإنه لا يجب الاستبعاد التام لزيادة معدل الفائدة في وقت لاحق من هذا العام، على الرغم من أن الضجة حول البريكست تجعل هذه الاحتمالية غير مرجحة.

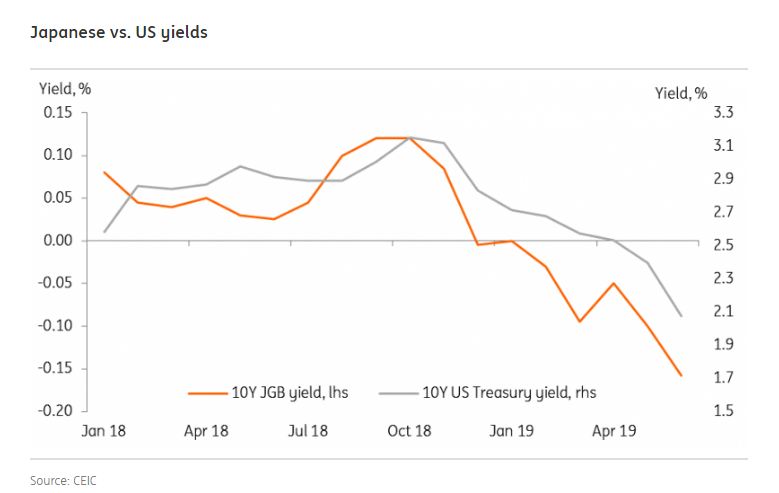

بنك اليابان: هل هناك أيّ أدوات باقية؟

لا يوجد شيء جديد يمكن أن يقال فيما يتعلق بالبنك المركزي في اليابان، حيث يحدد الموجز الصحفي للمحافظ "هاروهيكو كورودا" كل شهر التدابير التي يزعم إمكانية استخدامها للمساعدة في تحقيق هدف التضخم، وهو ما تتجاهله الأسواق لأن التضخم لا يتحرك.

ومع ذلك، من الملاحظ أن المعروض النقدي بدأ في الارتفاع مرة أخرى بعد مرور نحو عام من بلوغه الذروة.

ويتزامن ذلك مع انخفاض العائد على سندات الحكومة اليابانية لآجل 10 سنوات، وهو ما يعتبر بمثابة انعكاس لانخفاض العائد على سندات الخزانة الأمريكية رغم أنه من المحتمل أن يكون هناك بعض التداخل بين هذه الأحداث.

ومع عدم وجود أدوات تتمتع بالمصداقية في أيدي صناع السياسة اليابانيين، من غير المرجح حدوث أيّ تغيير بالسياسة النقدية، بل سينتظر حتى يضطر إلى التحرك.

وبالتالي، فإننا بحاجة لنرى الين يرتفع لمستوى 100 ين لكل دولار أمريكي مع مخاطر هبوطية وحينها قد يتم إقرار خفض في مستهدف عوائد السندات وربما مزيد من الفائدة السالبة في اليابان.

ولكن زيادة مشتريات البنك المركزي من الأصول لا يبدو ممكناً مع حقيقة محدودية المعروض، وبالتالي فإن أي إعلان عن زيادة المشتريات لن تحدث ببساطة.

وفي حالة الوصول لتلك المرحلة، يوجد شكوك في نجاح هذه التدابير، وفي أفضل الأحوال سيكون هناك انعكاس على المدى القصير.

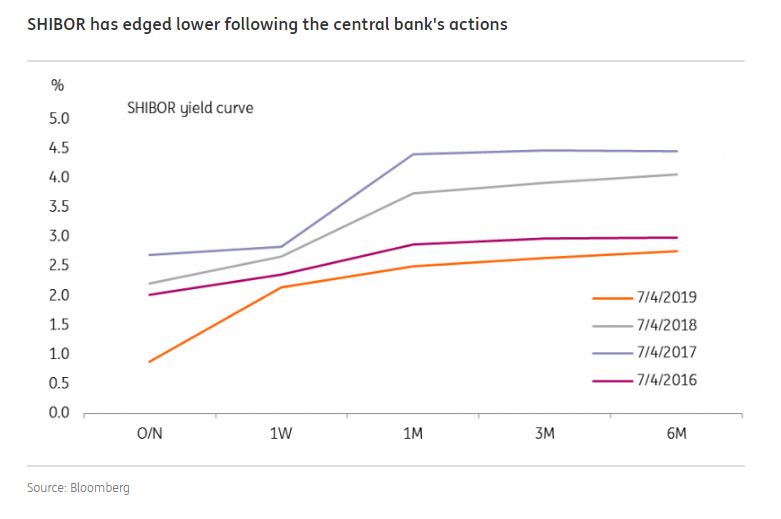

بنك الشعب الصيني: تعزيز السيولة لدعم التحفيز

كان للرياح المعاكسة من الحروب التجارية والتكنولوجية آثار حتمية على الاقتصاد الصيني.

وبالنظر إلى حاجة الاقتصاد لمزيد من التحفيز النقدي، فمن المتوقع أن يقوم المركزي الصيني بضخ المزيد من السيولة في النظام المصرفي بالبلاد إما عن طريق خفض معدل متطلبات الاحتياطي، كونه أحد أدوات إدارة السيولة الأكثر صرامة، أو تسهيل الإقراض على المدى المتوسط

ولكن حالياً يُتوقع أن بنك الشعب (المركزي الصيني) لا يبحث خفض نسبة متطلبات الاحتياطي لتوفير السيولة فحسب بل كذلك خفض معدلات الفائدة، وهذا أمر مرتبط بالحوافز المالية الأخيرة.

وأدت زيادة الإنفاق على البنية التحتية إلى خلق الطلب على النقود ما قد يؤدي بسهولة لزيادة معدلات الفائدة، وهو أمر ليس ضمن نوايا السياسة النقدية.

ونتيجة لذلك، يجب على البنك المركزي توفير سيولة كبيرة بما يكفي لقمع هذا الضغط التصاعدي على معدلات الفائدة الصينية.

وقام بنك الشعب الصيني بالفعل بضخ حوالي 550 مليار يوان صيني في شهر مايو/آيار الماضي و107 مليار يوان خلال يونيو/حريزان، ما دفع معدل الفائدة لمدة ليلة واحدة (الشيبور) ليرتفع إلى 0.877 بالمائة يوم 3 يوليو/تموز وهو ليس بعيد كثيراً عن المستوى المتدني السابق والبالغ 0.80 بالمائة في مارس/آذار 2009.

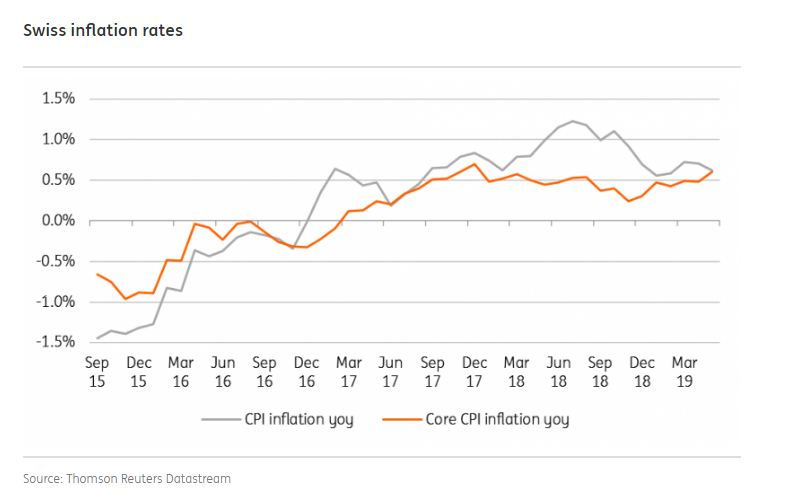

البنك الوطني السويسري: لا خفض بالفائدة في المستقبل القريب

يحافظ البنك المركزي في سويسرا على معدل الفائدة الرئيسي دون تغيير عند أدنى مستوى في العالم والبالغ -0.75 بالمائة، لكنه أكد استعداد للتدخل في سوق الصرف الأجنبي عند الضرورة.

وعلى عكس بعض البنوك المركزية الكبرى، فإن البنك الوطني السويسري لم يلمح للتيسير النقدي في اجتماع يونيو/حريزان.

ولا يعني ذلك أن المركزي السويسري بصدد تطبيع سياسته النقدية بل على العكس من المعتقد عدم زيادة الفائدة خلال السنوات المقبلة.

ومن جهة أخرى، يُعتقد أن المركزي السويسري لا يعتزم خفض الفائدة في المستقبل القريب لكن أول خطوة قد يقوم بها بعد تقليص الفيدرالي والمركزي الأوروبي الفائدة في بلادهم، هي التدخل عند الحاجة في سوق الصرف الأجنبي لتعويض أيّ ارتفاع في قيمة الفرنك السويسري.

وإذا لم تكن هذه الخطوات فعالة، فمن المرجح أن ينظر البنك في مزيد من تخفيف سياسته النقدية عبر خفض معدل الفائدة.

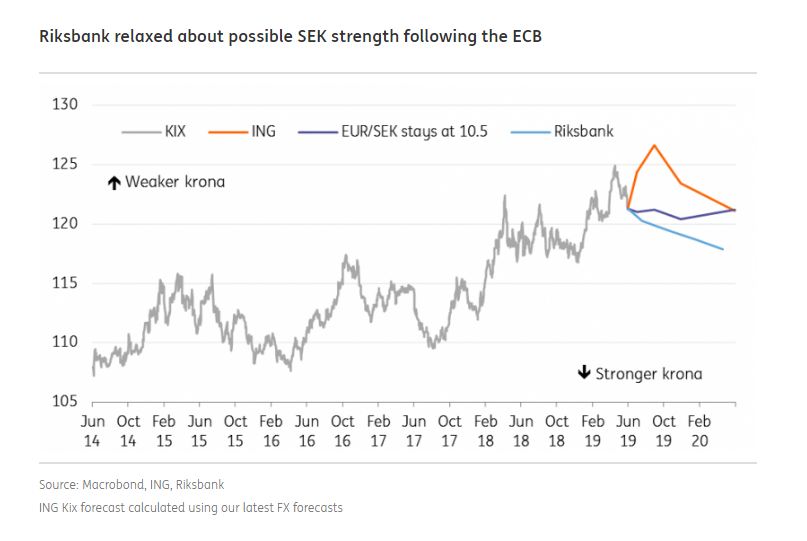

ريكسبنك: مقاومة النهج الحذر لنظيره الأوروبي

مع وجود زوج العملات "اليورو-الكرونة السويدية" أعلى مستوى 10.50 كرونة، فإن ريكسبنك (المركزي السويدي) يبدو أكثر راحة بشأن احتمالية ارتفاع قيمة العملة.

لكن يمكن أن تشهد قيمة الكرونة ضعفاً إضافياً بسبب تجاوز المخاوف المحيطة بالنمو الاقتصادي العالمي لأثر النهج الحذر للمركزي الأوروبي (والذي تم تسعيره بالفعل).

ومن غير المتوقع أن يقوم البنك المركزي في البلد التي تشهد ضعفاً في الطلب المحلي ويتأثر اقتصادها سلباً بالتوترات التجارية، بتخفيف سياسته النقدية كما من المستبعد زيادة الفائدة في وقت لاحق من هذا العام أو أوائل 2020.

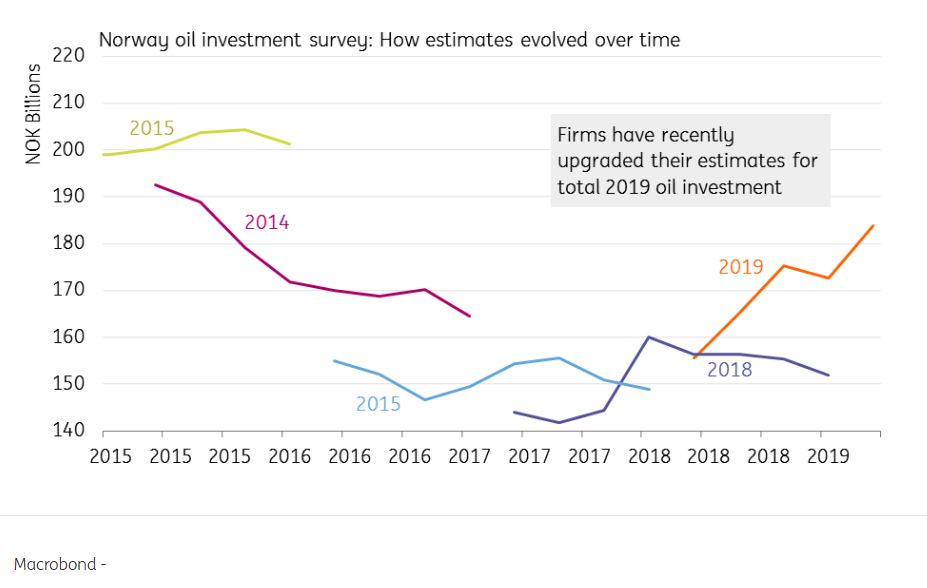

نورجس بنك: النهج المتشدد

في تناقض حاد مع العديد من نظرائه بالأسواق المتقدمة، تابع المركزي النرويجي دورته المتشددة مرة أخرى بالشهر الماضي من خلال زيادة معدل الفائدة للمرة الثانية هذا العام، وسط توقعات بزيادة أخرى في وقت لاحق من العام.

ومن المتوقع زيادة معدل الفائدة في اجتماع ديسمبر/كانون الأول رغم عدم الاستبعاد التام لاتخاذ خطوة سابقة لذاك الاجتماع، وذلك بفضل قطاع الطاقة الذي يحرك النمو الاقتصادي لأعلى.

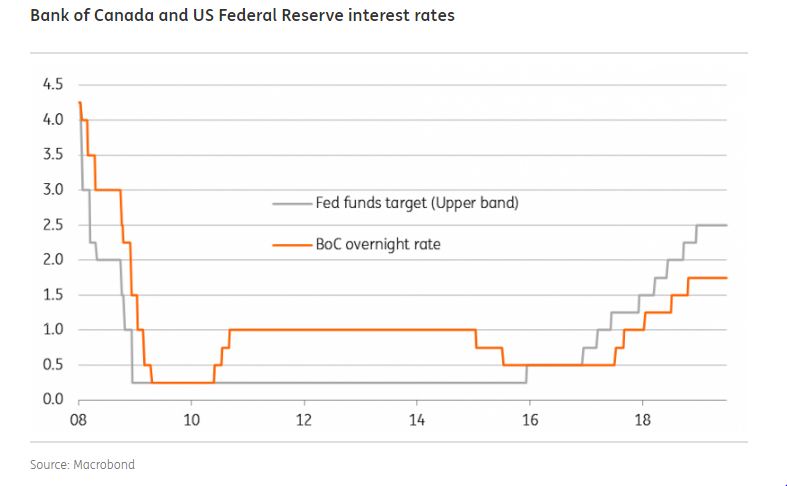

بنك كندا: التفاؤل الحذر

من المتوقع أن يقوم البنك المركزي في كندا بالإبقاء على معدل الفائدة دون تغيير عند 1.75 بالمائة خلال الـ18 شهراً القادمة، مع الخلفية الاقتصادية القوية إضافة لإلغاء تعريفات الصلب والألمونيوم بموجب اتفاقية التجارية بين الولايات المتحدة والمكسيك وكندا.

وتستند هذه التوقعات على التفاؤل بشأن توصل الولايات المتحدة والصين لاتفاق تجاري في وقت لاحق من هذا العام.

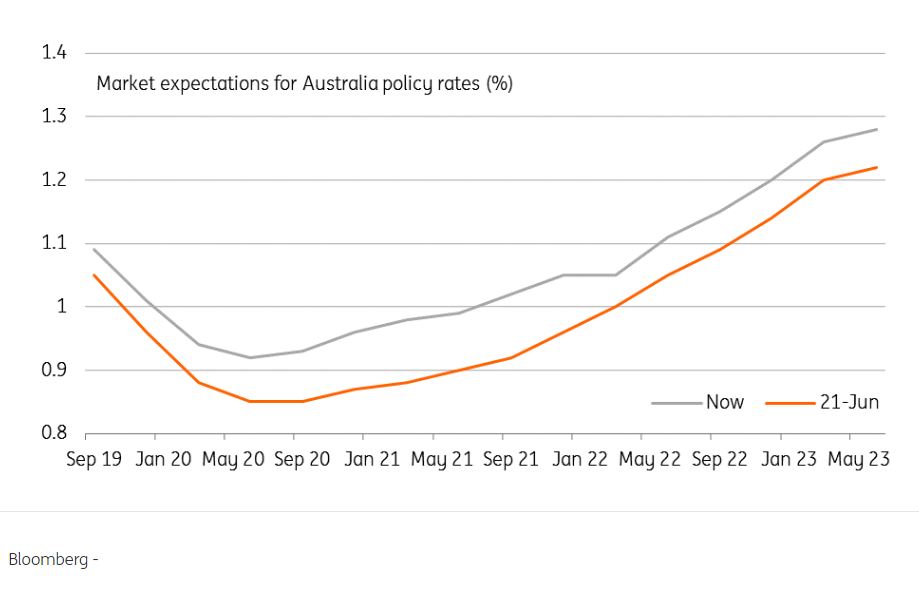

الاحتياطي الأسترالي: خفض آخر

خفض بنك الاحتياطي الأسترالي معدل الفائدة للشهر الثاني على التوالي في يوليو/تموز إلى 1 بالمائة.

ومن المتوقع الآن عدم التسرع لخفض الفائدة مجدداً ليتم إرجاء هذه الخطوة إلى الربع الرابع من العام لتصبح 0.75 بالمائة، لكن هذا يعتمد على التضخم وبيانات النشاط القوية.

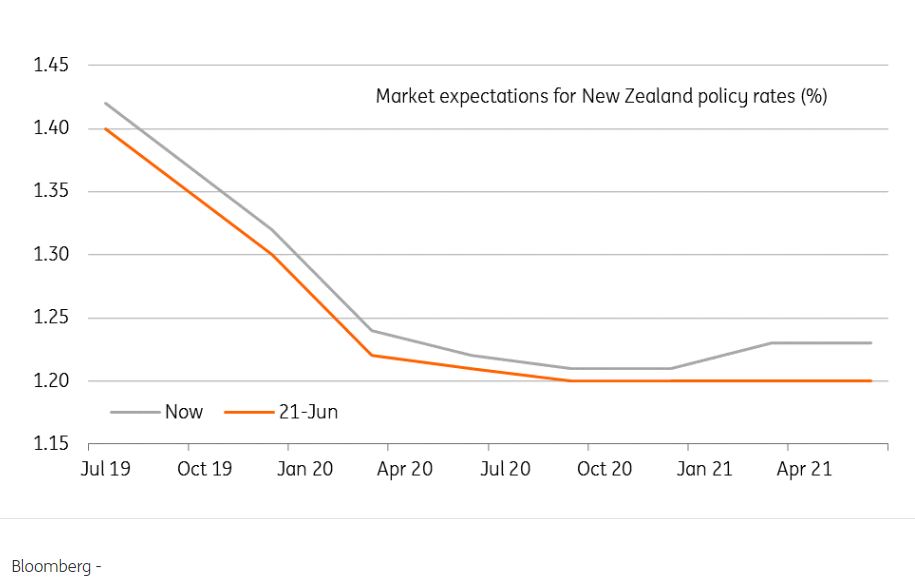

الاحتياطي النيوزيلندي: خفض الفائدة في أغسطس/آب

مع عقد اجتماع في 7 أغسطس/آب، من المعتقد أن هناك فرصة جيدة للغاية لخفض معدلات الفائدة مرة أخرى بعد التوقف في اجتماع 26 يونيو/حريزان.