- المشاركات

- 19,998

- الإقامة

- تركيا

وتيرة النمو القوية للاقتصاد الأمريكي – الأكبر في العالم-انعكست بشكل إيجابي على أداء مؤشرات أسواق الأسهم الامريكية والتي واصلت تحقيق قمم تاريخية جديدة على مدار عام 2014 المنصرم.

ربما عام 2014 يعتبر الأفضل من حيث العوامل الإيجابية التي دعمت ارتفاع أسواق الأسهم الامريكية، حتى ان ما يشكل ازمة في منطقة ما ينعكس بشكل إيجابي على أسواق الأسهم الامريكية في نهاية المطاف.

مؤشر ستاندرد آند بورز 500 الاوسع نطاقا سجل قمة تاريخية في اخر أيام هذا العام عند مستويات 2088.50 نقطة بينما يتجه إلى تسجيل نمو بنسبة 13% على المستوى السنوي.

الاقتصاد الأمريكي يتجه إلى المستقبل

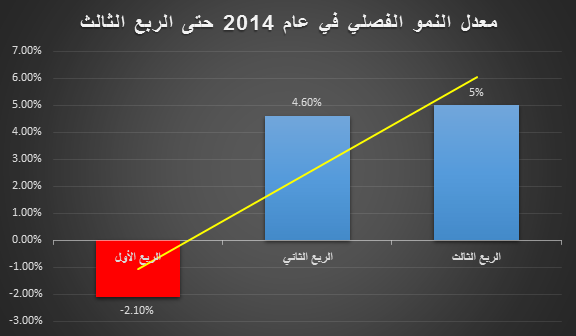

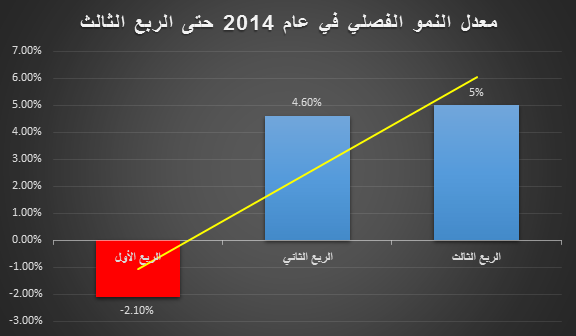

لعل أبرز ما شهدناه في عام 2014 هو وتيرة النمو القوية التي شهدها الاقتصاد الأمريكي بالرغم من ان بداية عام 2014 كانت سلبية ومتشائمة في الوقت الذي انزلق فيه الاقتصاد ضمن مناطق الانكماش في الربع الأول وذلك على خلفية الطقس السيء الذي أدى إلى انكماش الأنشطة الاقتصادية ككل.

لكن وفقا لآخر البيانات المتاحة فإن الاقتصاد الأمريكي حقق نمو بنسبة 5% في الربع الثالث وضمن أفضل وتيرة نمو خلال عقد من الزمان وتحديدا منذ عام 2003.

بينما يحقق أفضل أداء لربعين متتالين (ستة أشهر) منذ عام 2003 وذلك بفضل نمو إنفاق المستهلكين وحجم الاستثمارات في تلك الفترة. هذا في الوقت الذي يمثل فيه إنفاق المستهلكين في الولايات المتحدة حوالي ثلثي الناتج المحلي الإجمالي او بما يقارب 70%.

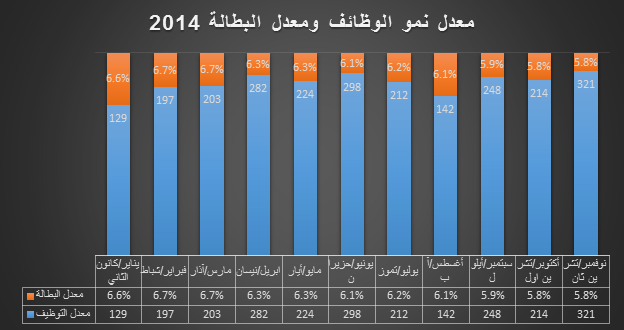

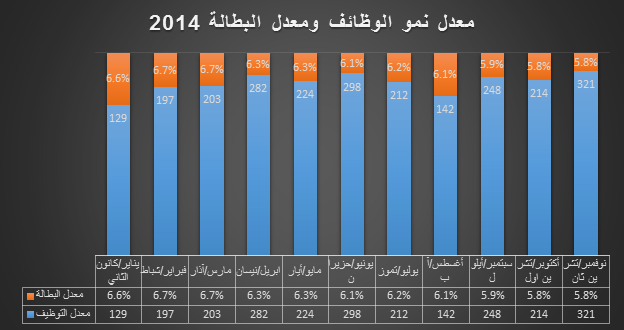

وهذا النمو القوي في إنفاق المستهلكين يرجع الفضل فيه إلى تحسن وتيرة التوظيف وأداء سوق العمل ضمن أفضل مستوى في ثلاثة أعوام، وعلى حسب آخر البيانات التي صدرت حيث أظهرت إضافة الاقتصاد نحو 321 ألف وظيفة في نوفمبر/تشرين الثاني وضمن أسرع وتيرة منذ يناير/كانون الأول 2011.

بينما معدل البطالة يستقر عند 5.8% في نوفمبر/تشرين الثاني بعد ان بدأ العام عند مستويات 6.6% وأصبح ليس ببعيد عن الوصول إلى مستوى التوظف الكامل عند مستويات 5.2-5.5% وفقا لتوجهات البنك الاحتياطي الفيدرالي.

فيما يتوقع ان تضيف تراجع أسعار النفط المزيد من دعم المستهلكين داخل الاقتصاد الأمريكي، هذا في ظل المعادلة البسيطة ضمن العلاقة العكسية بين أسعار الطاقة وإنفاق المستهلكين، انخفاض أسعار الطاقة على المستوى المحلي يعني وجود فائض مالي لدى المستهلكين ويتوقع ان يتم استخدامه في المزيد من عمليات الانفاق.

لكن بالرغم من ان تراجع أسعار النفط أدى إلى انخفاض أسهم شركات الطاقة ضمن مؤشر ستاندرد آند بورز 500 إلا ان نمو أسهم القطاع التكنولوجي والرعاية الصحية محى التأثير السلبي لتراجع أسهم شركات السلع.

أداء إيجابي لنتائج اعمال الشركات

نمو اقتصادي قوي أدى إلى تحسن سوق العمل لذا كان امر طبيعي ان نشهد نمو لأرباح الشركات المدرجة ضمن المؤشر وهذا كان من أحد العوامل الرئيسية وراء دعم معنويات المستثمرين وارتفاع شهية المخاطرة وبالتالي استمرار مؤشر ستاندرد آند بورز في تحقيق قمم تاريخية.

وفقا لآخر البيانات المتاحة التي صدرت عن الربع الثالث، فإن حوالي 79% من الشركات المدرجة ضمن المؤشر حققت أرباح فاقت التوقعات بينما 60% من الشركات تجاوزت إيراداتها أيضا توقعات الأسواق وذلك على حسب ما صدر عن مؤسسة بلومبرج، بينما تشير الأرقام إلى انه تم إضافة حوالي 1 تريليون دولار امريكي إلى قيم الأسهم في عام 2014.

سياسات البنك الاحتياطي الفيدرالي

السياسات التوسعية التي انتهجها البنك الاحتياطي الفيدرالي ابان الازمة المالية العالمية (2008) كان لها دور رئيس في نمو أسواق الأسهم الامريكية بشكل عام.

خفض سعر الفائدة إلى المناطق الصفرية وتطبيق سياسات تخفيف كمي أدت إلى توفير سيولة هائلة في الأسواق على مدار السنوات السابقة في الوقت الذي كانت تبحث فيه عن عائد مرتفع بديلا عن عائد البنك، لذا فإن أسواق الأسهم كانت الحاضن الأول لتلك الأموال.

لذا فإن مع توسع ميزانية البنك إلى حوالي 4.48 تريليون دولار حتى مع وقف تلك السياسات في أكتوبر/تشرين الأول السابق أدت إلى استمرار نمو مؤشر ستاندرد آند بوزر على مدار العام 2014.

حتى على الرغم من ان البنك المح بأنه قد يتجه إلى رفع سعر الفائدة قبل نهاية النصف الأول من العام المنصرم، إلا انه لم يبدأ في تقليص الميزانية واسترداد تلك السيولة من الأسواق، وهذا ما يعد سبب آخر نحو استمرار نمو مؤشرات أسواق الأسهم حتى نهاية العام.

مؤشر ستاندرد آند بورز 500 حقق نمو بنحو 185% منذ مارس/آذار 2009 وحتى نهاية العام المنصرم 2014.

عامل آخر هام للغاية وهو ان مجرد تلميح البنك الفيدرالي لرفع سعر الفائدة في وقت مبكر من العام المنصرم، ساهم في تدفق رؤوس الأموال إلى الولايات المتحدة من جديد بعد ان خرجت من الأسواق الناشئة مسببة تراجعا لأسواق الأسهم هناك، الرجوع إلى أسواق الأسهم الامريكية من جديد وعلى خلفية وتيرة نمو اقتصادي قوي والبدء في إعادة السياسة النقدية ضمن الوضع العادي جذبت المستثمرين مرة أخرى إلى الولايات المتحدة الامريكية.

الضعف الاقتصادي عامل إيجابي وراء نمو أسواق الأسهم الامريكية

أيضا بالمقارنة بوضع الولايات المتحدة الامريكية بباقي الاقتصاديات الرئيسية الأخرى، فإن مجرد هذا التباين كان في صالح الولايات المتحدة حتى على صعيد السياسة النقدية.

اليابان تسقط في الركود من جديد والبنك الياباني يتوسع في سياسات التخفيف الكمي، منطقة اليورو تقف على حافة الركود واستمرار مخاطر الانكماش التضخمي بجانب توجهات البنك الأوروبي نحو تبني سياسات توسعية عميقة لدعم الاقتصاد مع وجود معدل بطالة مرتفع تاريخياً.

البنك المركزي الصيني قرر في نوفمبر/تشرين الأول خفض سعر الفائدة الأساسي لأول مرة في خلال عامين – اخر مرة قام بخفض سعر الفائدة في يوليو/تموز 2012-وذلك ضمن محاولة دعم وتيرة نمو الاقتصاد الصيني المتداعية. حيث تراجع في الربع الثالث إلى 7.3% بعد ان سجل 7.5% فيما يتجه إلى عدم تحقيق المستهدف للنمو على المستوى السنوي (مستهدف 7.5%)لأول مرة منذ عام 1990.

انخفاض أسعار النفط الخام بنحو 45% في الستة أشهر الأخيرة مع التوقع باستمرار انخفاض أسعار النفط على مدار عام 2015 أدى إلى تراجع مؤشرات أسواق الأسهم الناشئة والمصدرة للنفط، بينما تفاقم الازمة الروسية صب في نهاية المطاف إلى إيجابية للأسواق الأمريكية مع بحث المستثمرين عن ملاذ آمن.

لذا ليس فقط مجرد رفع سعر الفائدة من قبل الفيدرالي جذب المستثمرين، بل أيضا الوضع المتردي في الاقتصاد الرئيسية العالمية كانت بمثابة حافز وراء إعادة رسم خريطة تدفق رؤوس الأموال على الصعيد العالمي والتي صبت في النهاية في الولايات المتحدة الامريكية.

عام 2015 وقمم تاريخية جديدة ام بداية التصحيح؟

بسبب وتيرة النمو القوية للاقتصاد الأمريكي على مدار عام 2014 فإن الأسواق تتوقع بأن يحقق الاقتصاد الأمريكي نمو بنسبة 3% في العام الجديد 2015.

لكن حتى الآن لايزال مؤشر ستاندرد آند بورز قابعا ضمن مناطق التشبع بالشراء منذ بداية العام 2014 ولم يخرج منها حتى الان ضمن دلالة على قوة الاتجاه الصاعد وهذا ما كان يدعم استمرار تحقيق قمم تاريخية.

لكن استمرار تحركات المؤشر تتوقف على مدى توجه البنك الفيدرالي إلى رفع سعر الفائدة في وقت مبكر من هذا العام وهو ما قد يشعل شرارة بدء عمليات التصحيح على المؤشر التي يحتاج إليها بكل تأكيد حيث قد يعاود اختبار مناطق 1600 نقطة من جديد.

على اية حال المؤشر يقف ضمن مناطق يتوجب الحذر منها، لاسيما ان تطورات الاحداث في العام الجديد لاسيما من قبل البنك الفيدرالي ستكون أحد العوامل الرئيسية وراء التأثير على المؤشر، لذا إذا ما استمر نفس تسعير الأسواق لقرارات الفيدرالي كما كان في عام 2014 فإن عدم رفع سعر الفائدة من شأنه ان يأخذ المؤشر إلى قمم تاريخية جديدة.

ربما عام 2014 يعتبر الأفضل من حيث العوامل الإيجابية التي دعمت ارتفاع أسواق الأسهم الامريكية، حتى ان ما يشكل ازمة في منطقة ما ينعكس بشكل إيجابي على أسواق الأسهم الامريكية في نهاية المطاف.

مؤشر ستاندرد آند بورز 500 الاوسع نطاقا سجل قمة تاريخية في اخر أيام هذا العام عند مستويات 2088.50 نقطة بينما يتجه إلى تسجيل نمو بنسبة 13% على المستوى السنوي.

الاقتصاد الأمريكي يتجه إلى المستقبل

لعل أبرز ما شهدناه في عام 2014 هو وتيرة النمو القوية التي شهدها الاقتصاد الأمريكي بالرغم من ان بداية عام 2014 كانت سلبية ومتشائمة في الوقت الذي انزلق فيه الاقتصاد ضمن مناطق الانكماش في الربع الأول وذلك على خلفية الطقس السيء الذي أدى إلى انكماش الأنشطة الاقتصادية ككل.

لكن وفقا لآخر البيانات المتاحة فإن الاقتصاد الأمريكي حقق نمو بنسبة 5% في الربع الثالث وضمن أفضل وتيرة نمو خلال عقد من الزمان وتحديدا منذ عام 2003.

بينما يحقق أفضل أداء لربعين متتالين (ستة أشهر) منذ عام 2003 وذلك بفضل نمو إنفاق المستهلكين وحجم الاستثمارات في تلك الفترة. هذا في الوقت الذي يمثل فيه إنفاق المستهلكين في الولايات المتحدة حوالي ثلثي الناتج المحلي الإجمالي او بما يقارب 70%.

وهذا النمو القوي في إنفاق المستهلكين يرجع الفضل فيه إلى تحسن وتيرة التوظيف وأداء سوق العمل ضمن أفضل مستوى في ثلاثة أعوام، وعلى حسب آخر البيانات التي صدرت حيث أظهرت إضافة الاقتصاد نحو 321 ألف وظيفة في نوفمبر/تشرين الثاني وضمن أسرع وتيرة منذ يناير/كانون الأول 2011.

بينما معدل البطالة يستقر عند 5.8% في نوفمبر/تشرين الثاني بعد ان بدأ العام عند مستويات 6.6% وأصبح ليس ببعيد عن الوصول إلى مستوى التوظف الكامل عند مستويات 5.2-5.5% وفقا لتوجهات البنك الاحتياطي الفيدرالي.

فيما يتوقع ان تضيف تراجع أسعار النفط المزيد من دعم المستهلكين داخل الاقتصاد الأمريكي، هذا في ظل المعادلة البسيطة ضمن العلاقة العكسية بين أسعار الطاقة وإنفاق المستهلكين، انخفاض أسعار الطاقة على المستوى المحلي يعني وجود فائض مالي لدى المستهلكين ويتوقع ان يتم استخدامه في المزيد من عمليات الانفاق.

لكن بالرغم من ان تراجع أسعار النفط أدى إلى انخفاض أسهم شركات الطاقة ضمن مؤشر ستاندرد آند بورز 500 إلا ان نمو أسهم القطاع التكنولوجي والرعاية الصحية محى التأثير السلبي لتراجع أسهم شركات السلع.

أداء إيجابي لنتائج اعمال الشركات

نمو اقتصادي قوي أدى إلى تحسن سوق العمل لذا كان امر طبيعي ان نشهد نمو لأرباح الشركات المدرجة ضمن المؤشر وهذا كان من أحد العوامل الرئيسية وراء دعم معنويات المستثمرين وارتفاع شهية المخاطرة وبالتالي استمرار مؤشر ستاندرد آند بورز في تحقيق قمم تاريخية.

وفقا لآخر البيانات المتاحة التي صدرت عن الربع الثالث، فإن حوالي 79% من الشركات المدرجة ضمن المؤشر حققت أرباح فاقت التوقعات بينما 60% من الشركات تجاوزت إيراداتها أيضا توقعات الأسواق وذلك على حسب ما صدر عن مؤسسة بلومبرج، بينما تشير الأرقام إلى انه تم إضافة حوالي 1 تريليون دولار امريكي إلى قيم الأسهم في عام 2014.

سياسات البنك الاحتياطي الفيدرالي

السياسات التوسعية التي انتهجها البنك الاحتياطي الفيدرالي ابان الازمة المالية العالمية (2008) كان لها دور رئيس في نمو أسواق الأسهم الامريكية بشكل عام.

خفض سعر الفائدة إلى المناطق الصفرية وتطبيق سياسات تخفيف كمي أدت إلى توفير سيولة هائلة في الأسواق على مدار السنوات السابقة في الوقت الذي كانت تبحث فيه عن عائد مرتفع بديلا عن عائد البنك، لذا فإن أسواق الأسهم كانت الحاضن الأول لتلك الأموال.

لذا فإن مع توسع ميزانية البنك إلى حوالي 4.48 تريليون دولار حتى مع وقف تلك السياسات في أكتوبر/تشرين الأول السابق أدت إلى استمرار نمو مؤشر ستاندرد آند بوزر على مدار العام 2014.

حتى على الرغم من ان البنك المح بأنه قد يتجه إلى رفع سعر الفائدة قبل نهاية النصف الأول من العام المنصرم، إلا انه لم يبدأ في تقليص الميزانية واسترداد تلك السيولة من الأسواق، وهذا ما يعد سبب آخر نحو استمرار نمو مؤشرات أسواق الأسهم حتى نهاية العام.

مؤشر ستاندرد آند بورز 500 حقق نمو بنحو 185% منذ مارس/آذار 2009 وحتى نهاية العام المنصرم 2014.

عامل آخر هام للغاية وهو ان مجرد تلميح البنك الفيدرالي لرفع سعر الفائدة في وقت مبكر من العام المنصرم، ساهم في تدفق رؤوس الأموال إلى الولايات المتحدة من جديد بعد ان خرجت من الأسواق الناشئة مسببة تراجعا لأسواق الأسهم هناك، الرجوع إلى أسواق الأسهم الامريكية من جديد وعلى خلفية وتيرة نمو اقتصادي قوي والبدء في إعادة السياسة النقدية ضمن الوضع العادي جذبت المستثمرين مرة أخرى إلى الولايات المتحدة الامريكية.

الضعف الاقتصادي عامل إيجابي وراء نمو أسواق الأسهم الامريكية

أيضا بالمقارنة بوضع الولايات المتحدة الامريكية بباقي الاقتصاديات الرئيسية الأخرى، فإن مجرد هذا التباين كان في صالح الولايات المتحدة حتى على صعيد السياسة النقدية.

اليابان تسقط في الركود من جديد والبنك الياباني يتوسع في سياسات التخفيف الكمي، منطقة اليورو تقف على حافة الركود واستمرار مخاطر الانكماش التضخمي بجانب توجهات البنك الأوروبي نحو تبني سياسات توسعية عميقة لدعم الاقتصاد مع وجود معدل بطالة مرتفع تاريخياً.

البنك المركزي الصيني قرر في نوفمبر/تشرين الأول خفض سعر الفائدة الأساسي لأول مرة في خلال عامين – اخر مرة قام بخفض سعر الفائدة في يوليو/تموز 2012-وذلك ضمن محاولة دعم وتيرة نمو الاقتصاد الصيني المتداعية. حيث تراجع في الربع الثالث إلى 7.3% بعد ان سجل 7.5% فيما يتجه إلى عدم تحقيق المستهدف للنمو على المستوى السنوي (مستهدف 7.5%)لأول مرة منذ عام 1990.

انخفاض أسعار النفط الخام بنحو 45% في الستة أشهر الأخيرة مع التوقع باستمرار انخفاض أسعار النفط على مدار عام 2015 أدى إلى تراجع مؤشرات أسواق الأسهم الناشئة والمصدرة للنفط، بينما تفاقم الازمة الروسية صب في نهاية المطاف إلى إيجابية للأسواق الأمريكية مع بحث المستثمرين عن ملاذ آمن.

لذا ليس فقط مجرد رفع سعر الفائدة من قبل الفيدرالي جذب المستثمرين، بل أيضا الوضع المتردي في الاقتصاد الرئيسية العالمية كانت بمثابة حافز وراء إعادة رسم خريطة تدفق رؤوس الأموال على الصعيد العالمي والتي صبت في النهاية في الولايات المتحدة الامريكية.

عام 2015 وقمم تاريخية جديدة ام بداية التصحيح؟

بسبب وتيرة النمو القوية للاقتصاد الأمريكي على مدار عام 2014 فإن الأسواق تتوقع بأن يحقق الاقتصاد الأمريكي نمو بنسبة 3% في العام الجديد 2015.

لكن حتى الآن لايزال مؤشر ستاندرد آند بورز قابعا ضمن مناطق التشبع بالشراء منذ بداية العام 2014 ولم يخرج منها حتى الان ضمن دلالة على قوة الاتجاه الصاعد وهذا ما كان يدعم استمرار تحقيق قمم تاريخية.

لكن استمرار تحركات المؤشر تتوقف على مدى توجه البنك الفيدرالي إلى رفع سعر الفائدة في وقت مبكر من هذا العام وهو ما قد يشعل شرارة بدء عمليات التصحيح على المؤشر التي يحتاج إليها بكل تأكيد حيث قد يعاود اختبار مناطق 1600 نقطة من جديد.

على اية حال المؤشر يقف ضمن مناطق يتوجب الحذر منها، لاسيما ان تطورات الاحداث في العام الجديد لاسيما من قبل البنك الفيدرالي ستكون أحد العوامل الرئيسية وراء التأثير على المؤشر، لذا إذا ما استمر نفس تسعير الأسواق لقرارات الفيدرالي كما كان في عام 2014 فإن عدم رفع سعر الفائدة من شأنه ان يأخذ المؤشر إلى قمم تاريخية جديدة.