لجنة الأخبار

مشرف

- المشاركات

- 7,533

- الإقامة

- عرب فوركس

يواصل معدل البطالة في الولايات المتحدة الارتفاع بوتيرة قياسية، وتختفي الأعمال بأعداد ضخمة، كما أن الكثير من الاقتصاد يعتمد على المساعدات، حيث إن مخاوف الوباء تبقي الأمريكيين في المنزل.

ويرى الاقتصادي "نوح سميث" في رؤية تحليلية نشرتها وكالة "بلومبرج أوبينيون" أن كل من التجارة والاستثمار العالمي آخذان في الانهيار، وسط احتمالية وقوع الاقتصاد في حالة من الكساد طويل الأمد.

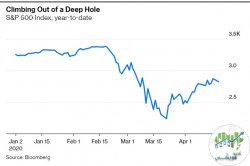

إذن؛ لماذا تعمل البورصة الأمريكية بشكل جيد؟، تراجع مؤشر "ستاندرد آند بورز 500" في العام الحالي حتى الآن، لكنه تعافى بمقدار النصف منذ أدنى مستوى سجله في مارس/آذار الماضي.

أداء مؤشر "ستاندرد آند بورز 500" خلال 2020 - (المصدر: وكالة بلومبرج)

وفي الوقت نفسه، لا يزال معدل السعر إلى الأرباح المعدلة دورياً، أو معدل "سي.إيه.بي.إي"، وهو مقياس شائع لتقييم سوق الأسهم وفقاً لأستاذ الاقتصاد في جامعة ييل "روبرت شيلر"، عند مستويات كانت سائدة في منتصف العقد الأول من القرن الحالي قبل الأزمة المالية، الأمر الذي يشير إلى أن الأسهم لا تزال مبالغ في قيمتها.

من الممكن أن يتوقع مستثمري سوق الأسهم ببساطة أن يكون التعافي الاقتصادي بعد انتهاء عمليات الإغلاق سريعاً وقوياً.

لكن هذا الأمر يبدو غير مرجح بشكل متزايد، حيث فشلت الولايات المتحدة في القضاء على الوباء، كما أنه من المستبعد أن يؤدي رفع قيود الإغلاق إلى إخراج الناس من منازلهم طالما بقي تهديد الفيروس.

وفي نفس الوقت، فإن إغلاق الشركات وحالات التسريح الجماعية من العمل والانهيار في التجارة العالمية من شأنهم إضعاف الاقتصاد لسنوات قادمة.

وهناك احتمال أكثر إثارة للقلق وهو اعتقاد المستثمرين بأن الحكومة الأمريكية سوف تعطي الأولوية للحفاظ على تقييمات سوق الأسهم بغض النظر عما يحدث لبقية الاقتصاد.

وهذه ليست فكرة جديدة تماماً، فمنذ أن خفض رئيس بنك الاحتياطي الفيدرالي الأسبق "آلان جرينسبان" معدلات الفائدة بعد انهيار أسواق الأسهم في عام 1987، كان هناك ما يعرف بـ"ضمانة جرينسبان لإنقاذ الأسواق"، وهو التزام نيابة عن البنك المركزي لدعم أسعار الأصول.

بيد أن تدخل جرينسبان لإنقاذ الأسواق، ربما لم يكن مقتصراً أبداً على سوق الأسهم فقط.

ورغم أن العلاقة مزعجة للغاية، لكن يُعتقد في العموم أن الأسهم بمثابة مؤشر رئيسي يعبر عن الركود الاقتصادي.

ومن خلال خفض معدلات الفائدة بمجرد هبوط السوق، فقد كان قادة الفيدرالي يحاولون على الأرجح مواجهة الاتجاه الهبوطي القادم في النشاط الاقتصادي.

وربما يكون الوضع الحالي مختلفاً، حيث يعتبر الرئيس الأمريكي دونالد ترامب سوق الأسهم مقياسا رئيسيا على نجاحه كرئيس.

ولم يبدأ ترامب في التعامل مع الوباء بالجدية التي يستحقها إلا عندما انخفض سوق الأسهم في مارس/آذار الماضي.

ومن المحتمل أن يكون ذلك بسبب حيازته الخاصة من الأسهم أو قد يكون نتيجة سنوات من الآراء التي تتعامل مع متوسط مؤشر "داو جونز" الصناعي على أنه المؤشر الأول والأخير على قوة الاقتصاد.

لكن لم يكن ترامب الوحيد الذي استثمر بشكل شخصي في أسواق الأسهم، ففي بداية التسعينيات، كان حوالي ثلث الأمريكيين يمتلكون أسهم، أما الآن فحوالي النصف يمتلكون أسهم.

وساهمت نشأة خطط التقاعد "401 كيه" إضافة إلى التحولات في المخصصات من جانب صناديق المعاشات التي تسعى للحصول على عوائد أعلى، في إضفاء الطابع الديمقراطي على ملكية الأسهم (مشاركة الأغلبية في الملكية).

ورغم أن الأمريكيين الأثرياء لا يزالون يمتلكون غالبية الأسهم، إلا أن الطبقة الوسطى لديها حصة بما يكفي لدعم سوق الأوراق المالية، والتي تعد ورقة سياسية رابحة.

ومن شأن ذلك أن يؤثر على الكونجرس الأمريكي والرؤساء الأمريكيين في المستقبل وحتى الاحتياطي الفيدرالي.

وبالتالي هناك الآن احتمال أن تعمل الحكومة - الفيدرالي والكونجرس والرئيس - بشكل موثوق من أجل دعم سوق الأسواق، بغض النظر عما إذا كان هذا الإجراء يدعم الاقتصاد، وهو ما يمكن أن نطلق عليه "الضمانة الذهبية لإنقاذ سوق الأسهم".

وأحد الطرق التي يمكن أن تحدث بها الضمانة الذهبية هي إذا قام الفيدرالي بشراء الأسهم العامة.

ويُعد ذلك أمر مخالف للقواعد، لكن البنوك المركزية الأخرى مثل بنك اليابان تقوم بذلك بصورة منتظمة.

وبالفعل، دفع فيروس كورونا الفيدرالي إلى كسر القواعد المتعلقة بشراء سندات الشركات عبر استخدام أدوات خارج الميزانية العمومية.

ويقترح البعض الآن أن يقوم الفيدرالي بفعل الشيء نفسه لشراء الأسهم.

ومن شأن ذلك أن يدعم أسعار الأصول، لكن ربما لن يفعل الكثير لدعم النشاط الاقتصادي لأن تمويل الديون رخيص للغاية بالفعل.

وهناك طريقة أخرى لتطبيق "الضمانة الذهبية" وهي أن يستخدم الكونجرس عمليات الإنقاذ وغيرها من الإجراءات المشروعة لدعم هوامش أرباح الشركات.

ومن الناحية المثالية، ينبغي أن تدعم القروض والمنح الطارئة كلٍ من الشركات الكبيرة وصغيرة الحجم على حد سواء.

ولكن إذا كانت البرامج مصممة بحيث تخسر الشركات صغيرة الحجم، فمن شأن ذلك أن يعني أن التركيز ينمو في صناعات مثل البيع بالتجزئة.

ومن شأن ذلك أن يحافظ على هوامش أرباح الشركات - وبالتبعية تقييمات سوق الأسهم على المدى الطويل - لكنه قد يضر بالنمو الاقتصادي من خلال ارتفاع الأسعار وانخفاض الأجور.

وستغير "الضمانة الذهبية" الطبيعة الأساسية لسوق الأسهم.

ومن الناحية التقليدية، كانت الأسهم استثمارات محفوفة بالمخاطر القوية، حيث تقدم عوائد أعلى من السندات في مقابل إجبار المستثمرين على تحمل الانخفاضات العادية وحتى الانهيارات.

وعندما تسوء الأمور، من المفترض أن تكون الأسهم هي أول شيء يتكبد الخسائر، لكن إذا قررت الحكومة دعم أسعار الأسهم، فمن الممكن أن تتراجع مخاطر الأسهم ومكافأتها.

ويقلل ارتفاع أسعار الأسهم من المخاطر، وذلك من خلال إزالة احتمالية حدوث انهيارات.

بيد أن معرفة وجود "ضمانة ذهبية" من شأنه أن يجذب الكثير من الأموال الجديدة إلى الأسواق، مما يزيد من الطلب ويرفع الأسعار.

وعلى المدى القصير، قد يعني ذلك مكاسب هائلة لحملة الأسهم الحاليين، لكنه قد يقلل من العوائد المتوقعة في المستقبل بالنسبة للمستثمرين الجدد.

وإذا كانت الحكومة تتعامل مع أسعار الأسهم على أنها هدف اقتصادي رئيسي مستقل عن بقية الاقتصاد، فمن شأن ذلك أن يشوه النمو ويحول الأسهم إلى شيء أقرب إلى السندات أو السيولة النقدية (الكاش).

وينبغي أن يكون كل من الفيدرالي والكونجرس حذرين للغاية من تدشين "ضمانة ذهبية" لإنقاذ الأسواق.