لجنة الأخبار

مشرف

- المشاركات

- 7,533

- الإقامة

- عرب فوركس

ليس فقط الأسهم التي تشهد صعوداً قوياً هذا العام، ولكن كذلك السندات والسلع، ولكن هل يمكن أن يستمر هذا الوضع؟.

وتوصل تحليل نشرته أكبر شركة لإدارة الأصول حول العالم "بلاك روك" عبر مدونة على موقعها الإلكتروني، إلى أنه من المستبعد أن تواصل الأسهم والسندات المكاسب معاً.

وبدا عام 2018 فجأة وكأنه يشبه حلم سيء، حيث تم نقل الأسواق المالية بطريقة سحرية إلى عصر المكاسب القوية في أوائل عام 2017 عندما ارتفعت الأسهم والسندات وكل الأصول الأخرى في توافق سلمي.

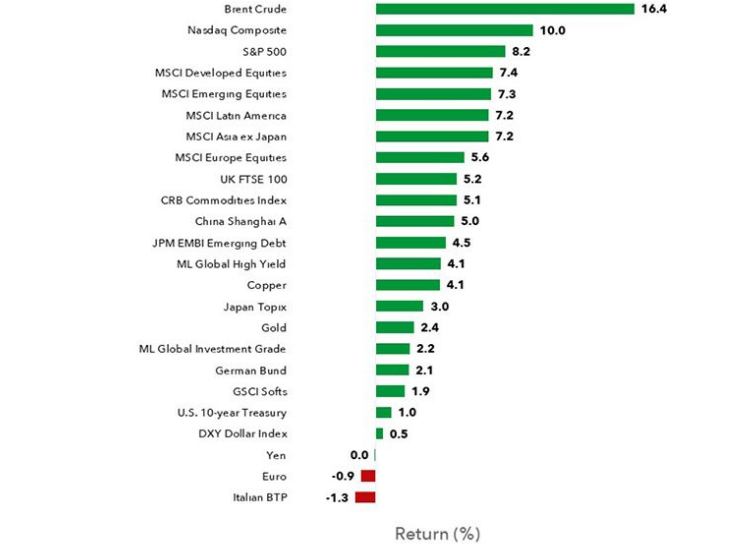

وتحظى البداية الرائعة للأسهم هذا العام بالملاحظة الجيدة، لكن ما هو أقل ملاحظة الأداء القوي للأصول الدفاعية، الذهب مرتفع تقريباً بنحو 2.5% والمؤشر الأوسع للسندات الأمريكية صعد حوالي 1%.

وبالنظر إلى الأداء الجيد للسندات الأمريكية، وخاصةً في سياق قفزة سوق الأسهم، فإن الأمر يبدو غريب بعض الشيء.

وسجلت العوائد على سندات الخزانة الأمريكية لآجل 10 سنوات مستوى متدني في 3 يناير الماضي عند 2.55%، وفي حين أن معدلات الفائدة كانت قد دعمتها منذ ذلك الحين لكن الزيادة كانت ضئيلة.

وتصرفت أسواق السندات الأخرى على نحو مشابه، حيث تراجع العائد على السندات الألمانية إلى 0.10%، وهو أدنى مستوى منذ عام 2016.

وبدأت العوائد المنخفضة للسندات المستمرة تبدو مختلفة عن السوق الذي يشهد تفضيل متزايد للاستثمارات الخطرة، بالنظر إلى الآتي..

البيانات الاقتصادية كانت ملائمة

في حين أن الاقتصاد العالمي آخذ في التباطؤ، فإن البيانات الاقتصادية الأمريكية كانت مستقرة وتقترب من كونها جيدة.

وتمكن الاقتصاد من توفير أكثر من 300 ألف وظيفة جديدة في شهر يناير.

وفي الوقت نفسه، تعافت المؤشرات الصناعية على الرغم من أنها لا تزال أقل كثيراً عن المستويات المسجلة قبل عام مضى.

هناك حاجة أقل للتحوط

إلى المدى الذي يعتمد فيه المستثمرون على السندات كوسيلة للتحوط ضد خطر الأسهم والخطر الاقتصادي، فإنه كان هناك حاجة أقل للتحوط.

وصعد مؤشر "ستاندرد آند بورز 500" للأسهم الأمريكية حوالي 8% في حين حقق مؤشر "ناسداك" ارتفاعاً بنحو 10% والنفط حوالي 16%.

الأصول الدورية تتفوق على نظيرتها الدفاعية

تواجدت بالفعل معدلات الفائدة المنخفضة وسوق الأسهم القوية في غالبية عام 2017، ولكن السوق يبدو اليوم مختلفاً إلى حد ما: الأصول الدورية هي القائد.

وباستثناء العقارات، فإن القطاعات الأفضل أداءً في سوق الأسهم هي الطاقة والصناعات، وفي الوقت نفسه فإن هناك قطاعات أكثر دفاعية وعلى وجه التجديد قطاعي الرعاية الصحية والخدمات تتخلف في أدائها عن باقي القطاعات.

ويبدو هذا النموذج متباين مع عوائد السندات المنخفضة.

من أجل التوفيق بين هذا التناقض، لا يجب النظر إلى ما هو أبعد من بنك الاحتياطي الفيدرالي.

وترجع التقلبات في الربع الرابع من العام الماضي بشكل كبير إلى انطباع بنك الاحتياطي الفيدرالي المتشدد بشكل تلقائي.

بينما تشير التعليقات الأخيرة للبنك ومسؤوليه إلى موقف أقل تشدداً وأكثر صبراً بشأن رفع الفائدة.

وسواء كان ذلك أمر صحيحاً أو سابق لأوانه، فإن المستثمرون أصبحوا يعتقدون أن دورة الزيادة في معدل الفائدة قد انتهت.

وفي هذه العملية، يفترض المستثمرون معدل أقل للفائدة على الأموال الفيدرالي مما يبرر انخفاض عائدات السندات.

والخلاصة..

هناك العديد من المشاكل مع هذا السيناريو، أولاً: توقعات الاحتياطي الفيدرالي نفسها لا تزال تشير إلى زيادات في معدل الفائدة خلال عام 2019.

وعلى العكس، إذا كانت رؤية السوق صحيحة وبنك الاحتياطي الفيدرالي أنتهى من زيادة معدل الفائدة، فليس من الواضح ما إذا كان أن النمو الاقتصادي قوياً بما يكفي لدعم انتعاش الأرباح التي يتوقعها السوق.

أخيراً، كل ما سبق ذكره يتجاهل الخلاف التجاري الذي لم يتم حله بعد مع الصين.

وبعبارة أخرى، حتى تستمر السندات والأسهم في الارتفاع معاً، يجب أن يكون كل شيء جيد بنمط محدد للغاية.